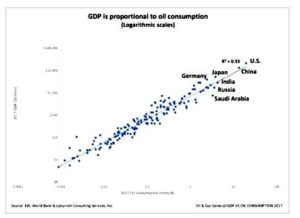

Dopo il crollo del prezzo del petrolio del marzo-aprile 2020 si propongono alcuni spunti di riflessione sul tema dell’energia ed in particolare sulle conseguenze del collasso del prezzo del barile. L’interesse per l’energia, non è un vezzo per specialisti, ma riguarda la nostra vita, in particolare il PIL (Prodotto Interno Lordo); vi è infatti una diretta correlazione tra consumo di petrolio e PIL.

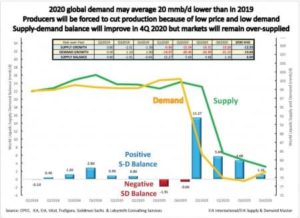

Nelle settimane scorse abbiamo assistito ad una girandola di notizie circa gli accordi dei paesi OPEC+ che hanno avuto grandi difficoltà a concordare una riduzione del volume di greggio estratto, in special modo Arabia Saudita – Russia – Stati Uniti ed un accordo definitivo è ben lungi dall’essere raggiunto.

La richiesta mondiale di petrolio di petrolio è crollata del 30%, causando:

1) guerra commerciale e relazioni tese tra paesi produttori,

2) rischio di collasso economico-finanziario delle nazioni maggiormente dipendenti dai petro-introiti,

3) fallimento di alcune società petrolifere, a partire da quelle statunitensi, maggiormente impegnate nel costoso metodo del fracking, peraltro grandi elettori dell’attuale Presidente USA, con pesanti ricadute sull’occupazione diretta ed indiretta,

4) saturazione dei depositi,

5) danni irreversibili alla produttività dei pozzi, che alla riapertura produrranno molto meno di quando sono stati chiusi, con necessità di ulteriori investimenti per tentare di recuperare parte della produttività persa, 6) prevedibile spostamento di consistenti investimenti verso energie rinnovabili, 7) depressione finanziaria ed economica, ecc.

Quali nazioni collasseranno?

Le nazioni maggiormente dipendenti dagli introiti petroliferi sono ben note ed uno specifico dato fornisce la chiara indicazione della dipendenza economica di un paese produttore dal prezzo del barile: il prezzo di “break-even”, ovvero il prezzo del barile che consenta al paese il pareggio di bilancio. Il “break-even” (valore di pareggio) è il prezzo del barile, che, moltiplicato per i volumi di petrolio venduti dal paese, consente allo stato di acquisire entrate che garantiscano il pareggio il bilancio, ovvero di generare sufficiente cassa per pagare tutte le spese dello stato (i.e. stipendi, pensioni, forze armate, sanità, istruzione, progetti, interessi passivi su prestiti, etc.).

Il break-even è quindi il principale parametro da osservare per valutare lo stato di salute economico-finanziaria di un paese fortemente dipendente dalle entrate petrolifere.

La nazione con il più elevato break-even è la Nigeria (200 milioni abitanti), stimato1 dalla agenzia di rating Fitch in 133 US$. Questa sostiene dei costi di produzione 15-17 US$ per barile con una perdita complessiva in questa fase storica di circa 35 milioni US$ al giorno di mancati ricavi; il paese è indebitato per circa 84 miliardi US$, con 2/3 dei ricavi impegnati a rifinanziare il debito, peraltro detenuto al 80% dalla Cina che non intende cancellarlo. Per far fronte al debito, recentemente il Presidente è ricorso ad un prestito di 23 miliardi US$. Il debito sovrano amplificato dal lock-down dell’economia a causa del COVID-19 quindi presto sarà insostenibile e potrà causare in tempi relativamente brevi la bancarotta del paese a meno di una rapida ripresa dei consumi.

Quindi, è probabile che l’Europa si debba preparare ad un esodo in massa proveniente dalla Nigeria. Il PIL dell’Arabia Saudita dipende per il 60% dagli introiti petroliferi, ed altri paesi del Golfo hanno dipendenze ancora maggiori. Il PIL della Russia dipende per il 30% dagli introiti petroliferi, mentre quello USA vi dipende solo per l’8%. Il break-even dell’Arabia Saudita è di 84 US$ per barile, mentre quello della Russia è di 42 US$ per barile.

La Russia è garantita da un fondo sovrano di circa 150 miliardi US$, mentre quello dell’Arabia Saudita è oltre il doppio. Quindi Russia ed Arabia Saudita sono finanziariamente abbastanza “robuste”, anche se una guerra al ribasso le indebolirebbe e le obbligherebbe a rivedere una serie di piani annunciati. Per la Libia il break-even è di 100 US$ per barile, per l’Iran è di 195 US$ per barile. I valori di break-even non tengono conto della riduzione dei volumi di greggio venduti; quindi per effetto dei volumi ridotti questi valori devono considerarsi in realtà più elevati di quelli presentati. Lo scenario quindi è denso di segnali premonitori di probabili collassi di alcune petro-economie (Algeria, Angola, Egitto, Emirati Arabi Uniti, Equador, Gabon, Iran, Iraq, Libia, Kuwait, Nigeria, Qatar, Venezuela, ed altri).

La durata della crisi, la velocità della ripresa economica, le aziende petrolifere sopravvissute alla crisi, le petro-economie in grado di continuare la produzione alla ripresa, le tensioni sociali e verso l’esterno, il danneggiamento della produttività dei pozzi, ecc. sono i fattori principali che definiranno il cambiamento dello scenario cui siamo abituati oggi.

Mediterraneo e l’Italia

I paesi esportatori di petrolio del Mediterraneo, Algeria, Egitto e Libia soffriranno pesantemente del collasso del prezzo del petrolio e sono prevedibili l’esacerbarsi delle tensioni interne e con i paesi confinanti, con ripresa e/o incremento delle guerre civili e consistenti flussi migratori dal Sud Mediterraneo (Africa) verso in Nord Mediterraneo (Europa) attraverso le solite rotte del Mediterraneo e dei Balcani.

Il tal senso i paesi del Nord Mediterraneo devono prepararsi a gestire i mega-flussi migratori attesi, definendo ed applicando una seria strategia congiunta. L’Italia è notoriamente il paese più esposto ai flussi migratori, quindi ha tutto l’interesse a porre il problema in sede europea.

Ed ha anche una leva: avendo notevoli interessi strategici nel Sud Mediterraneo da tutelare, potrebbe gestire le sue fonti di approvvigionamento aumentando pro-tempore l’import dai paesi del Sud Mediterraneo per compensare la riduzione di export e di prezzo e porre i paesi esportatori in condizione di ammortizzare l’effetto della crisi e rinforzare i canali relazionali.

Quando la ripresa?

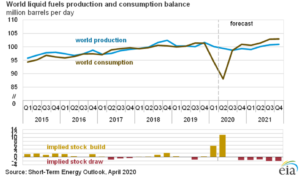

Ariel Cohen di Forbes, propone una previsione pubblicata da U.S. Energy Information Administration che prevede (2) un recupero del prezzo del petrolio entro il 2020; la ritengo estremamente ottimistica.

Arthur Berman di Oil Price, stima (3) una previsione di ricrescita su tempi più lunghi causati dalla pesante depressione economica che si constaterà alla fine del lock-down, prevedendo il collasso della industria petrolifera USA.

Il notevole numero di cointeressati e le variabili sociali, economiche e finanziarie rende di difficile previsione la tempistica della ripresa, che prevedo non potrà avvenire entro il 2020; si vedranno i primi segnali di ripresa solo nel 2021.

La geopolitica dell’Italia e la prospettiva del Gas

In questa sezione si cercherà di riassumere le evoluzioni dello scenario di approvvigionamento energetico dell’Italia dall’estero con particolare focus sul gas naturale ed i principali aspetti geopolitici connessi, alla data della stesura (fine maggio 2020).

Per rendere il testo più leggibile si è preferito minimizzare il testo e creare dei link esterni sulle parole chiave per eventuali approfondimenti.

Il gas naturale in Italia copre il 34% del fabbisogno energetico dell’Italia, con tendenza alla crescita e contribuisce alla decarbonizzazione minimizzando i gas ad effetto serra rispetto ad altri combustibili fossili, abbattendo gli inquinanti del 25 % rispetto al petrolio.

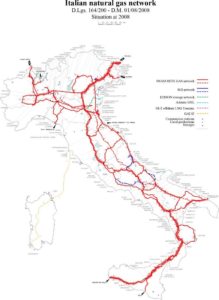

La rete italiana di approvvigionamento del gas (reti e rigassificatori)

Il gas naturale importato in Italia arriva attraverso otto (8) punti di ingresso da cui viene poi immesso nella rete nazionale. I punti di ingresso dai gasdotti internazionali sono Tarvisio, Gorizia, Passo Gries, Mazara del Vallo e Gela, mentre le navi che trasportano il Gas Naturale Liquefatto attraccano presso i rigassificatori di Panigaglia, Cavarzene e Livorno.

Il gas naturale importato in Italia arriva attraverso otto (8) punti di ingresso da cui viene poi immesso nella rete nazionale. I punti di ingresso dai gasdotti internazionali sono Tarvisio, Gorizia, Passo Gries, Mazara del Vallo e Gela, mentre le navi che trasportano il Gas Naturale Liquefatto attraccano presso i rigassificatori di Panigaglia, Cavarzene e Livorno.

Il primo fornitore è

la Russia per il45% ed i punti di ingresso sono

Tarvisio e Gorizia (gasdotto TAG).

Il secondo è l’Algeria per il 32%

con punto d’ingresso a Mazara del Vallo (gasdotto

Transmed), seguito dalla Libia per l’8% con punto

d’ingresso a Gela (gasdotto Greenstream) e dall’Olanda e

Norvegia per il 5% con punto d’ingresso a Passo Gries (gasdotto Transitgas).

La produzione nazionale è immessa dai punti di

produzione e/o di trattamento nella rete nazionale

attraverso 53 punti di ingresso; connessi alla rete, esistono

anche impianti di stoccaggio.

Progetti in costruzione

In costruzione il gasdotto Trans-Adriatico, noto con la sigla TAP, che trasporterà il gas naturale dall’Azerbaigian; oltre a ampliare e diversificare le fonti di approvvigionamento, l’obiettivo è ridurre la dipendenza dagli approvvigionamenti dalla Russia, valutati non affidabili in connessione alle riduzioni di fornitura del 6% durante i mesi invernali del 2006 a causa degli attriti Russia-Ucraina.

Il progetto rientra nella strategia europea di aprire il c.d. “Corridoio Meridionale del Gas” partendo quindi dall’Azerbaigian, attraversando Georgia, Turchia, Grecia, per arrivare in Italia.

L’attuale pianificazione prevede l’entrata in esercizio entro il 2020.

Progetti futuri

Ad uno stadio di ottenimento dei permessi ed autorizzazioni è il progetto GALSI (Gasdotto Algeria Sardegna Italia) che assicurerà un ulteriore flusso di gas dall’Algeria; il progetto è in ritardo principalmente a causa dell’opposizione dei comitati ambientali sardi.

Estremamente interessante da un punto di vista geopolitico è il progetto East-Med, attualmente in uno stadio di intenti firmati tra Grecia, Cipro ed Israele e con obietti di inizio fornitura entro il 2025, che trasporterà il gas naturale dai campi gas nel mare cipriota-israeliano all’Europa, attraversando le isole greche e l’Italia.

Il governo turco si è espresso in modo fortemente contrario al progetto, insistendo su:

1) l’esistenza del progetto Trans-Anatolia,

2) la mancata considerazione dei diritti della parte turca di Cipro e della Turchia, senza il cui assenso il progetto fallirà,

3) il modo più sicuro di assicurare l’approvvigionamento di gas ai mercati europei è di transitare dalla Turchia.

L’area Est-Mediterraneo, in particolare Cipro-Grecia-Egitto-Israele-Libano-Siria, è carente di infrastrutture per la gestione del gas naturale.

Per comprendere la strategia della Turchia occorre ricordare l’accordo firmato 27 novembre 2019 ad Ankara, per cui – nelle intenzioni dei due paesi – non è più possibile per altri Paesi condurre attività di ricerca sismica e di perforazione senza il consenso della Turchia e della Libia nelle aree designate nell’accordo marittimo. Il testo è consultabile.

L’interesse della Turchia per la Libia è principalmente connesso ai progetti di ricostruzione degli impianti in Libia, oggi in uno stato critico sia per la vetustà, che per i danni delle guerre civili e per la mancate manutenzioni. La Turchia vanta ottime società di costruzioni con ampia esperienza internazionale capaci di eseguire i lavori. In questo scenario, a protezione dei propri interessi, si inserisce e si spiega l’intervento militare turco, decretato dal governo turco il 2 gennaio 2020, a sostegno del governo di Tripoli.

La posizione dell’ONU sulla questione si limita ad una disapprovazione. Anche l’Egitto ha espresso la sua contrarietà all’accordo Libia-Turchia. Gli USA hanno espresso il loro disaccordo con la Turchia, ma non sembrano interessarsi ad impegnarsi sulla vicenda essendo già attivi a contenere Cina e Russia. Debole protesta dell’Unione Europea, che teme di indispettire la Turchia nel suo ruolo di freno ai flussi migratori, che oltretutto ha minacciato interventi militari in Libia a protezione del regime di Tripoli (riconosciuto dall’ONU) contro il regime di Tobruk.

Assordante è il silenzio dell’Italia, di cui si accenna nel paragrafo a questo dedicato.

Il questo articolo non si approfondisce il gasdotto Nord-Stream 2 in quanto il destinatario della fornitura è principalmente la Germania e l’Italia ha partecipato al progetto con una quota capitale del 1%; il progetto passa sotto il Mar Baltico, aggirando i paesi di Visegrad (Repubblica Ceca, Slovacchia, Polonia, Ungheria-V4), che non hanno gradito il tracciato. La parte terminale del progetto è sospesa per le sanzioni degli USA alla Russia, ci la Germania si sta opponendo.

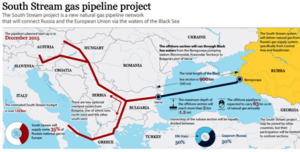

Un accenno merita il progetto South Stream, ulteriore gasdotto in progetto proveniente dalla Russia, che passando sotto al Mar Nero dovrebbe aggirare l’Ucraina, attraversare l’Adriatico ed i Balcani fino all’Austria con l’obiettivo di fornire i mercati dell’Europa centro-meridionale (Italia, Austria ed Europa centrale).

A dicembre del 2014, per via delle tensioni crescenti tra l’Europa e la Russia, South Stream ha annunciato lo stop del progetto.

La complessità connessa alla realizzazione e gestione di un progetto di gasdotto internazionale

La principale complessità è connessa alla definizione del tracciato: la decisione attraversare (coinvolgere) o non attraversare (non coinvolgere) uno Stato può fare la differenza tra un progetto di successo ed un fallimento sia nella fase di costruzione che nella fase di esercizio.

La costruzione di un gasdotto richiede l’ottenimento di un “diritto di passaggio” nel suo tracciato, che deve superare non solo l’approvazione a livello nazionale, ma anche le varie giurisdizioni in cui lo Stato è suddiviso oltre a tutti gli enti autorizzativi preposti a valutare impatto ambientale, vincoli archeologici, militari, ecc. ed i vari cointeressati quali gruppi di pressione, stampa, ambientalisti, imprese internazionali e/o nazionali e/o locali, ecc.

Ogni Stato attraversato può di fatto facilitare o complicare la realizzazione del progetto e la successiva gestione del gasdotto. Può decidere infatti di “chiudere le valvole” (interrompere il flusso), anche violando i patti sottoscritti per l’esecuzione dell’opera ed il diritto a fare transitare il gas attraverso il gasdotto (diritto di passaggio). I comportamenti dei governi dimostrano che gli Stati hanno un interesse strategico ad essere attraversati nei loro territori ed acque territoriali dai tracciati dei gasdotti (e per i medesimi motivi dagli oleodotti, ed eventualmente elettrodotti ed acquedotti): per potere sedersi al tavolo negoziale sia durante la fase di definizione del progetto, che durante la costruzione ed infine, motivo prioritario, poterne influenzare l’utilizzo oltre che beneficiare dei proventi finanziari derivanti dai “diritto di passaggio”, oltre che procurare commesse alle proprie aziende per la costruzione del progetto.

Spostare il tracciato di un gasdotto in fase di accordi e progetto modifica gli Stati destinatari dei flussi finanziari; quindi nelle fasi inziali si evidenziano le tensioni più forti, i vari cointeressati esercitano la massima capacità di condizionamento, con un effetto sui costi e tempi di costruzione che inevitabilmente crescono rispetto alle stime iniziali.

modifica gli Stati destinatari dei flussi finanziari; quindi nelle fasi inziali si evidenziano le tensioni più forti, i vari cointeressati esercitano la massima capacità di condizionamento, con un effetto sui costi e tempi di costruzione che inevitabilmente crescono rispetto alle stime iniziali.

L’appartenenza di uno Stato coinvolto nel progetto ad una organizzazione – es. NATO – o se oggetto di sanzioni, ne condiziona fortemente la possibilità di agire guidato dal solo interesse nazionale: un esempio è la cancellazione del progetto South Stream e la sospensione della parte terminale per North Stream, causa le pressioni USA subite dai paesi europei del blocco NATO. L’interesse degli Stati in alcuni casi è così forte da forzare il diritto internazionale e le frontiere definite dall’ONU, come nel caso del nascente gasdotto East-Med e degli accordi stipulati ad Istanbul tra i ministri degli affari esteri di Turchia e Libia il 27 novembre 2019. L’Art. III dell’accordo prevede peraltro che l’accordo (Memorandum of Understanding) venga ratificato dall’ONU in accordo all’Articolo 102 della carta delle Nazioni Unite.

Poiché gli interessi e le relazioni tra Stati cambiano nel tempo (tu sei mio amico ed il tuo nemico è mio amico) l’evoluzione dell’insieme degli interessi porta ogni Stato ad assumere posizioni mutevoli nel tempo, ma perfettamente spiegabili alla luce di macro interessi strategici o condizionamenti imprescindibili.

L’Italia e la morsa geopolitica del gas naturale

La strategia energetica nazionale vede l’Italia come un “hub” del gas, ossia uno snodo di transito del gas che arriva dall’Algeria, dai rigassificatori italiani, dal gasdotto in progetto TAP (Trans Adriatic Pipeline dal Mar Caspio) e dal futuro East-Med verso il Nord Europa.

L’idea è di sfruttare la posizione centrale nel Mar Mediterraneo ed in Europa in cui l’Italia può assumere un ruolo cruciale, per garantirsi il flusso di cassa generato dai “diritti di passaggio”.

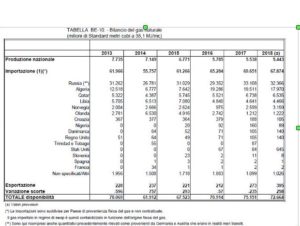

L’Italia, tramite l’Eni sin dai tempi di Enrico Mattei, ha portato avanti una intelligente strategia di diversificazione dei paesi fornitori di gas, per gestire il rischio instabilità geopolitica e delle relazioni bi-laterali e talvolta multi-laterali. Ulteriore rischio è costituito da organizzazioni non-Stato che possono effettuare azioni terroristiche su una infrastruttura oggettivamente difficile da proteggere, facilmente danneggiabile anche con mezzi rudimentali, così da essere resa inservibile per mesi, per destabilizzare i paesi produttori, di transito e di destinazione/utilizzo. Deve essere fonte di elevata attenzione la forte presenza dell’ISIS in Libia. Attualmente il fabbisogno nazionale di gas è coperto per il 7% dalla produzione nazionale e per il 93% dalle importazioni. La tabella nella pagine seguente – riferita al 2018 – desunta dalla Relazione sulla situazione energetica nazionale nel 2018 ed. giugno 2019, fornisce un’idea dei paesi di provenienza del gas consumato in Italia, della variabilità negli anni dell’incidenza percentuale di ogni Stato. A livello complessivo, il peso della Russia, e quindi dei flussi finanziari verso questo Stato, aumenteranno ulteriormente con l’entrata in funzione del gasdotto TAP; quando entrerà in funzione il gasdotto East-Med ai paesi fornitori si aggiungeranno Cipro, Grecia ed Israele ed altri Stati che si dovessero accodare in seguito (i.e. Turchia).

L’asse Turchia-Libia stabilito con il MoU del 27 novembre 2019 ed il successivo intervento militare della Turchia in Libia, hanno una serie di effetti geopolitici di cui si riassumono i principali:

relegare l’Italia con la sua posizione non interventista al ruolo di semplice spettatore rispetto al futuro della Libia in cui possiede delle notevoli infrastrutture assolutamente strategiche;

fare perdere all’Italia il suo ruolo ed immagine di paese amico del popolo libico;

quando ripartirà la ricostruzione della Libia, le imprese italiane saranno relegate al ruolo di semplice comparsa e saranno favorite e sostenute le imprese turche;

rafforzare i legami Turchia-Libia in una ottica anti progetto East-Med, attraverso la creazione delle Zee – zone economiche esclusive, un tentativo di creare una barriera al futuro sviluppo del gasdotto verso l’Italia e l’Europa, che dovrebbe appunto attraversarla: in tal caso l’Italia perderebbe gli introiti derivanti dal “diritto di passaggio” e la possibilità di allargare il ventaglio di Stati da cui approvvigionarsi, in una ottica di riduzione del rischio Stato di approvvigionamento.

I produttori principali per l’Italia sono via gasdotto Algeria, Libia, Olanda, Norvegia e Russia e via nave il Qatar: quindi sei diverse sorgenti di approvvigionamento da gestire.

La Turchia applica di fatto un “modello di business” consolidato; occupazione militare, presentata come aiuto allo Stato in difficoltà e successivo inserimento delle proprie imprese nei progetti di ricostruzione a prezzi non competitivi da trattativa privata. I paesi alleati della Libia-Tripoli: Algeria, Italia, Turchia, Qatar, Regno Unito ed USA. I paesi alleati della Libia-Tobruk: Egitto, Emirati Arabi, Francia, Giordania e Russia; il fronte non sembra essere disposto a sostenere qualsiasi manovra del Gen. Haftar, che ha trovato anche nei suoi alleati serie opposizioni alla sua recente autoproclamazione a “pieni poteri per governare la Libia”. Tutti però asseriscono che il conflitto non è la soluzione ma che occorre una soluzione politica. Intanto l’Italia, nonostante l’encomiabile presenza dell’Ambasciata a Tripoli e di qualche impresa italiana, non sembra agire geopoliticamente a protezione degli interessi nazionali né in Libia né per il gasdotto l’East-Med.

Se lo può permettere?

1 https://www.ccn.com/oil-price-apocalpyse-will-bankrupt-nigeria-africas-richest-nation/https://finance.yahoo.com/news/nigeria-stares-abyss-life-without-075333672.html

2 https://www.forbes.com/sites/arielcohen/2020/04/29/oil-prices-may-recover-before-2021/#1de5009c1dd6

3 https://oilprice.com/Energy/Crude-Oil/The-Death-Of-US-Oil.html